不動産を購入した時は登記しなければなりませんがその時に登録免許税の納付が必須となります、いわゆる登記費用です。

その登記費用も中古の場合でも軽減を受けられる場合があります。

軽減を受けられるかどうかで結構金額が変わってくるので物件選びなどのポイントになるかもしれませんそのあたりを解説します。

少し記事が長いので結論だけ見たい方は目次のまとめを見てください。

登録免許税とは

土地や建物マンションなどを取得すると、自分の権利を保全するために所有権の保存登記や移転登記を行います。

誰のものなのか権利関係を法務局に登録する行為ですね。

その登記は司法書士が行うので一般的には登記費用と言って税金との認識は低いかもしれませんが、登記の時には必ず税金を納めております。

これが、登録免許税と言われるものです。

登録免許税の算式

不動産の価格(固定資産評価額)×税率=税額

ここでいう不動産の価格とは固定資産税課税台帳に登録された価格(固定資産税評価価額)を言いますので買った価格ではありません。

新築の建物は評価額が決定しておりませんので、各法務局が便宜上作成している価格となります。

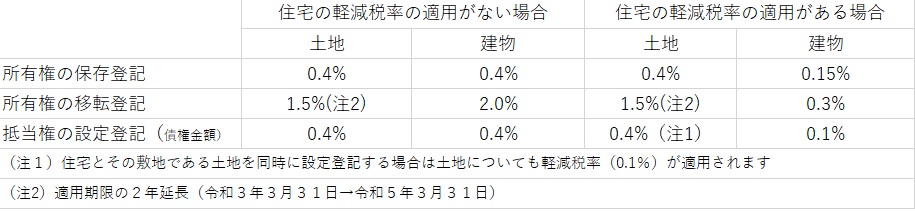

登録免許税の税率表(軽減税率のある場合とない場合の税率の比較)

では実際に例として4,000万円の土地付き一戸建てを自分の住宅用として購入し、土地と建物について移転登記をした場合登録免許税はいくらになるのか計算してみましょう。

尚この建物は住宅用の家屋についての軽減の要件をそなえているとします。

この住宅に係る固定資産税評価額が、土地1,200万円、建物が建物1,500万円であると仮定した場合の登録免許税を軽減税率適用有りと無しの比較をしてみました。

軽減税率適用有り

土地1,200万円×1.5%=18万円

建物1,500万円×0.3%=4万5千円 合計22万5千円

軽減税率適用無し

土地1,200万円×1.5%=18万円

建物1,500万円× 2%=30万円 合計48万円

軽減税率が適用された場合は23万5千円の軽減となります。

上記の計算例は抵当権の設定登記費用が入っておりません、もし住宅ローンを借りて購入した場合はさらに金額の差が出ることになります。

尚、この軽減税率は家屋について適用され、土地については適用がありません。

※色々税率とか書きましたが、たぶんご自分で金額をお出しすることはほとんどないと思います。

結局司法書士が税率に司法書士の報酬を加え金額を出しますのであまり意味がなかったかもしれません。

大事なところは新築はほとんど軽減を受けることができますが、中古の戸建て・マンションなどは要件がありますのでその要件をしっかり理解して軽減が受けられるかどうか確認しておいていただきたいところです。

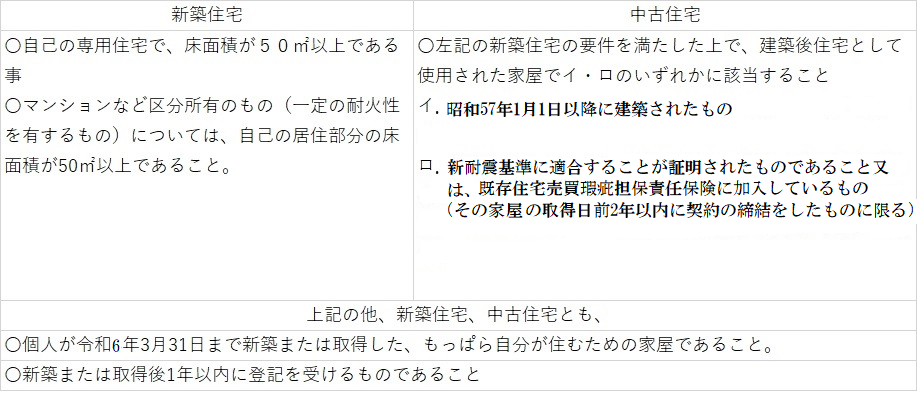

登録免許税の軽減を受ける際の要件

登記費用の見積りを依頼する際に司法書士によって報酬額は基本的には同じだとは思いますが、付随する費用が多少違うようなので覚えておいてください。

まとめ

登録免許税の軽減を受けるためのポイントをまとめておきました時間の無い方はここを見てください。

1.自己の居住用に供するもの(自分もしくは主たる家族が居住すること)投資用とかは不可

2.建物の床面積が50㎡以上あること

3.中古の場合昭和57年1月1日以降に建築されたものである事

4.新耐震基準に適合することが証明されたものであること又は、既存住宅売買瑕疵担保責任保険に加入しているもの(その家屋の取得の日前2年以内に契約の締結をしたものに限る)

※上記4の証明を受けるには検査機関に検査を受けて合格した物件となります、売主の協力が必要になりますので購入の際に事前に確認することをおすすめいたします。

また通常では上記の証明を受けられる物件の多くは不動産業者が売主の買取再販物件です。

尚詳細は最寄りの法務局及び司法書士等にご確認ください。